tgoop.com/ebitdaebitda/3430

Last Update:

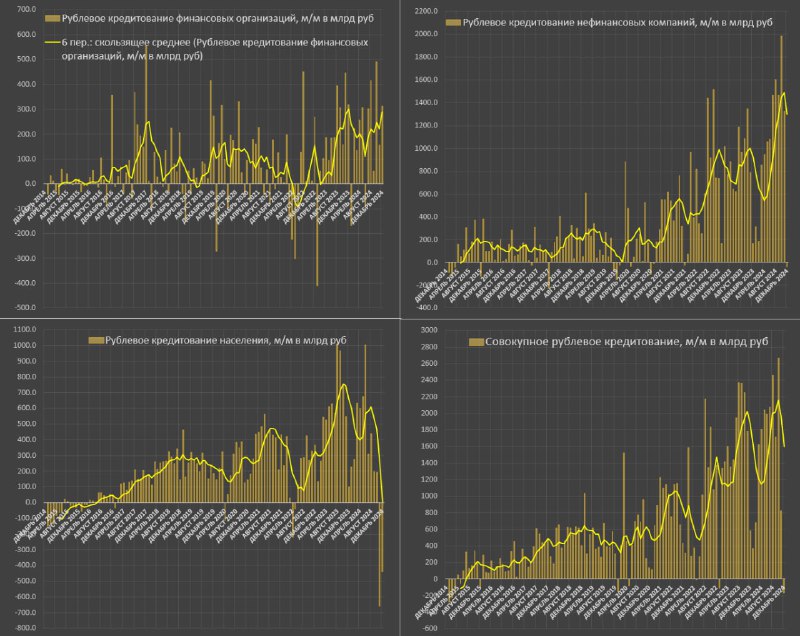

Рекордное в истории сокращение кредитования физлиц в России и первое за три года сокращение кредитования компаний

Эффект жесткой ДКП Банка России начал действовать, сжатие кредитования началось.

Совокупное кредитование физлиц (ипотечное, потребительское, авто и прочее кредитование) сократилось на 440 млрд руб м/м (или -1.12% м/м) в декабре после рекордного сокращения на 660 млрд в ноябре (или -1.65%), т.е. за два месяца сжатие на 1.1 трлн руб (-2.75%). Общий объем кредитного портфеля - 38.87 трлн руб.

Под сокращением понимается чистое изменение кредитования, как валовая выдача минус валовые погашения кредитов.

Это очень много. Последний раз сокращения два месяца подряд было в кризисный период марта-апреля 2022 (259 млрд руб за два месяца), еще ранее кредитование сокращалось в 2015 и до марта 2016, а высокие темпы сжатия наблюдались в начале 2015 на уровне 288 млрд руб или 2.4% сокращения за два месяца, поэтому 1.1 трлн руб сейчас – это запредельный темп сжатия кредитования (рекордный в современной истории банковской системы).

За 2024 год чистое приращение кредитования физлиц все еще в плюсе на 3.46 трлн vs 6.65 трлн в 2023, 2.5 трлн в 2022 и 4.78 трлн в 2021, но годовой темп замедлился до 9.8% (минимум с фев.23) vs 23.6% в июн.24, 24.4% на пике расширения кредитной активности в ноя.23.

За последние 3м изменение кредитного портфеля физлиц минус 0.9 трлн, за 6м – около нуля (+0.04 трлн), т.е. интегрально во втором полугодии 2024 кредитование остановилось с резким сокращением с ноября.

Кредитование нефинансовых компаний сократилось на 40 млрд руб м/м в декабре или -0.06% м/м до 66.7 трлн руб, а последний раз сокращение было в дек.21 на 24 млрд или -0.07% м/м.

На самом деле, исторически, в декабре и январе динамика корпоративного кредитования очень слабая. За последние 10 лет в декабре сокращение кредитования было 6 раз и 5 из 7 раз до начала СВО, т.е. это скорее норма, причем в 2019-2021 месячное сокращение составляло в среднем 0.31%.

По итогам 2024 года чистый прирост корпоративного кредитования составил рекордные 12.2 трлн руб (+22.5% г/г) vs 9.66 трлн (+21.6% г/г) в 2023, 8.8 трлн (+24.4% г/г) в 2022 и 4.68 трлн (+15% г/г) в 2021.

За последние 3 месяца среднемесячный прирост составил 1.7%, за 6м – 2.1%. До декабря среднемесячный прирост был аномальным – 1.87% в среднем за месяц за 11м24, а декабрьское сокращение стабилизировало прирост на 1.71% в месяц по итогам года, но это все равно экстремально много.

По годовым темпам не наблюдается существенного охлаждения, хотя немного меньше пиковых темпов на уровне 27% в середине 2023 за счет эффекта базы середины 2022. Перед началом СВО годовой темп был около 15%, до COVID не более 12.3% в начале 2019, т.е. примерно вдвое выше нормы рост.

Кредитование финансовых организаций выросло на 315 млрд м/м или +2.8% м/м до 11.6 трлн руб, за 3м – 2.94% в месяц, за 6м – 2.74%, а по итогам года – 1.96% в месяц или 26% годовых – это 2.4 трлн чистого прироста vs 2 трлн (+28.1% г/г) в 2023, 0.37 трлн (+5.4% г/г) в 2022 и 0.81 трлн (+13.6% г/г) в 2021.

Под финансовыми организациями подразумевается: пенсионные и страховые фонды, брокеры, дилеры и инвестфонды, микрофинансовые организации, лизинговые компании и так далее.

Что имеем? Нет никакого замедления в кредитовании финансовых организаций, присутствует ограниченное замедление в корпоративном кредитовании и рекордное сокращение в кредитовании физлиц.

BY ЕБИТДА

Share with your friend now:

tgoop.com/ebitdaebitda/3430