tgoop.com/t_analytics_official/1472

Last Update:

ГК Самолет: падают теперь и облигации

Акции и облигации ГК Самолет падают на фоне новостей о том, что один из ключевых акционеров девелопера планирует продать свой пакет акций (31,6% в компании). Это не первая новость о возможных значительных изменениях в капитале компании за последнее время. Ранее была информация о том, что предприниматель Год Нисанов собирается продать 10% в ГК Самолет через структуры группы «Киевская площадь».

Данные новости создают негативный фон вокруг девелопера, указывая на неуверенность основных акционеров в перспективах роста бизнеса.

❓Стоит ли продавать бумаги девелопера

Чтобы ответить на этот вопрос, проанализируем компанию с фундаментальной точки зрения. В первом полугодии 2024-го основные финансовые показатели в большинстве своем показали мощный рост в преддверии окончания ряда льготных ипотечных программ: выручка +69% г/г, EBITDA +62% (рентабельность на высоком уровне 34,4%). При этом чистая прибыль все же рухнула на 49% из-за взрывного роста процентных расходов на фоне высоких ставок в экономике.

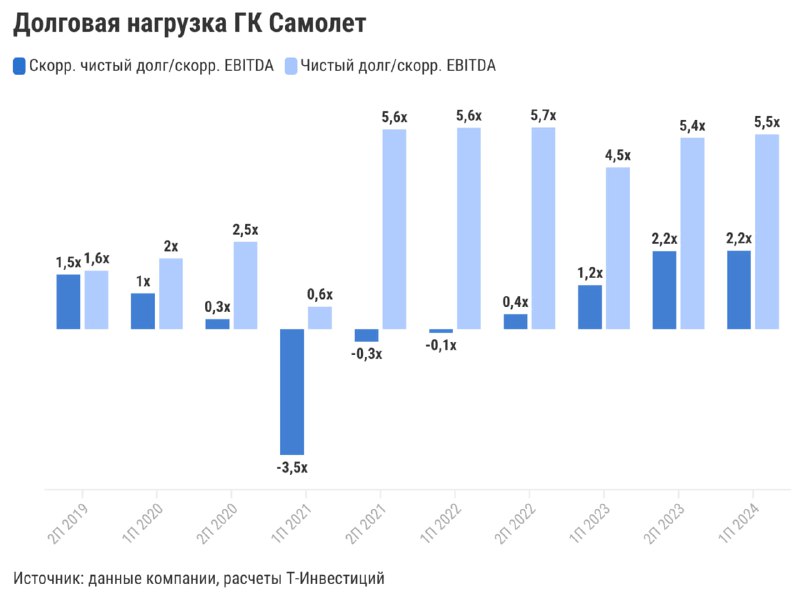

Долговая нагрузка девелопера (чистый долг/скорр. EBITDA) осталась на повышенном уровне (5,5х), что в целом характерно для строительного сектора. Однако с учетом денежных средств на счетах эскроу она снижается до умеренного уровня: скорр. чистый долг/скорр. EBITDA = 2,2х.

Бизнес девелопера действительно сильно зависит от процентных ставок в стране. Так, часть финансирования компания взяла под плавающую ставку. Помимо облигаций, выпущенных летом на 20 млрд руб., плавающая ставка есть в базе договоров проектного финансирования (ПФ), объем которого по договорам строительства составляет почти 403 млрд руб. Несмотря на столь внушительный размер, процентные расходы по ПФ во многом зависят от средств на счетах эскроу, которые сейчас превышают 364 млрд руб. На объем ПФ, покрываемый этими средствами, применяется льготная ставка, что сильно снижает процентную нагрузку для девелопера. Это позволяло ГК Самолет поддерживать коэффициент покрытия процентных расходов на приемлемом уровне. Также процентную нагрузку снижает и особенность уплаты процентов по ПФ: проценты начисляются в период действия договора, однако выплачиваются лишь в конце его срока.

Операционные результаты за третий квартал отразили эффект окончания льготной ипотеки. Объем продаж новых квадратных метров рухнул на 45% г/г, в денежном выражении — на 37% г/г (из-за роста цен на кв. м на 13% г/г). При этом показатель выручки является более инертным по сравнению с продажами, поэтому мы не ожидаем столь значительного снижения финансовых результатов во втором полугодии 2024-го. Очевидно, что дальнейшие перспективы компании будут напрямую зависеть от риторики Банка России относительно дальнейшей денежно-кредитной политики и длительности удержания ставок на высоком уровне.

Учитывая все вышесказанное, мы видим больший негатив для акций ГК Самолет, а вот распродажу облигаций девелопера находим избыточной, так как позитивно оцениваем метрики его кредитного качества.

Сергей Колбанов, аналитик Т-Инвестиций

#россия #облигации