Облигации ВИС Финанса с доходностью более 27% годовыхЗа последнюю неделю пятый выпуск облигаций ВИС Финанса (

RU000A107D33) показывает рекордные для данного эмитента значения кредитного спреда, которые в моменте превышают 900 б.п. Учитывая столь высокий спред

выпуск предлагает впечатляющую доходность на уровне 27,8% годовых к put-оферте, которая произойдет уже в июне 2025 года, то есть меньше чем через год. Мы по-прежнему рекомендуем данные облигации к покупке. Для участия в put-оферте инвесторам необходимо подать заявку на акцепт оферты в период с 5 по 11 июня 2025 года.

❓Что стоит еще учесть⬆️Высокая ликвидность бумаг. Среднедневной объем торгов пятым выпуском облигаций ВИС Финанса последние три месяца превышает 4 млн рублей.

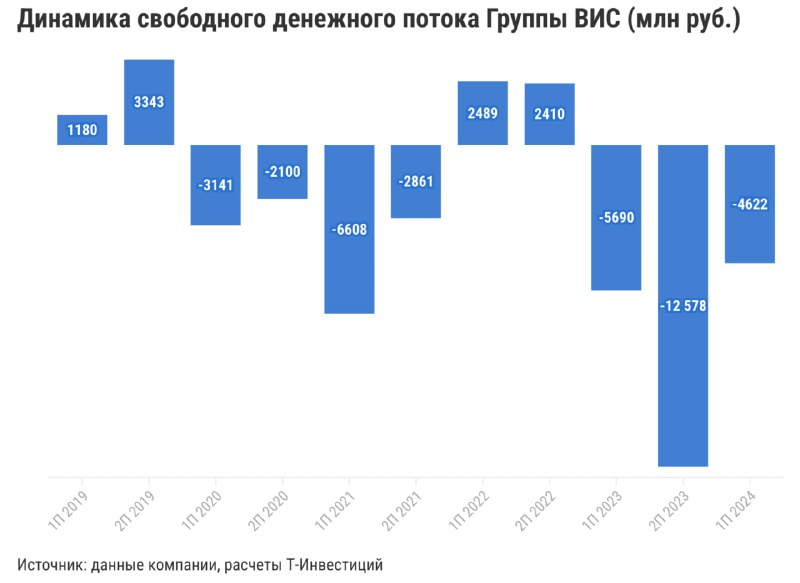

🛡 Хорошее кредитное качество. В июне бэклог контрактов у Группы ВИС вырос на 11% г/г (до 571 млрд руб.), то есть компания обеспечена контрактами на многие годы вперед. Финансовые показатели тоже продолжают расти: выручка — на 39% г/г, EBITDA — на 35% г/г, из-за чего рентабельность по этому показателю остается вблизи исторических максимумов, составляя 21%. Долговая нагрузка эмитента на скорректированном уровне (без учета кредитов и займов, относящихся к проектному финансированию) тоже улучшилась, снизившись до невысокого уровня. Отметим, что запасы средств на балансе полностью покрывают весь краткосрочный долг группы, включая процентные расходы. Рейтинговые агентства АКРА и Эксперт РА, как и мы, высоко оценивают кредитное качество эмитента: в июле они подтвердили рейтинг Группы ВИС на уровне A и A+ соответственно по национальной шкале с прогнозом «стабильный».

❗️Есть и риски. На фоне высоких процентных ставок в экономике РФ коэффициент покрытия процентных расходов у эмитента вновь приближается к отметке 1,0х. При снижении коэффициента ниже данной отметки обслуживание текущих долговых обязательств становится проблематичным. Снижение коэффициента связано с тем, что у Группы ВИС подавляющая часть портфеля обеспеченных банковских кредитов имеет процентную ставку, привязанную к ключевой ставке с маржей 2,5—4% годовых. Если Банк России продолжит ужесточать денежно-кредитную политику (это

не наш базовый сценарий), то процентные издержки эмитента могут существенно увеличиться. Также сохраняются опасения относительно сокращения государственных расходов. Но этот риск, скорее всего, будет более ощутимым только в следующие годы. Уже в конце текущего месяца в Госдуму будет внесен обновленный проект госбюджета на 2025—2027 годы, после которого станут более ясны перспективы рынка государственно-частного партнерства (ГЧП).

Сергей Колбанов, аналитик Т-Инвестиций

#россия #облигации #идея